Lassen Sie sich von der Zinsentwicklung und schwankenden Zinssätzen nicht verunsichern. Wir halten für Sie aktuelle Konditionen bereit und berechnen Ihren persönlichen Zinssatz sowie Ihre Monatsrate.

*effektiver Jahreszins bei 10 Jahren Laufzeit -- ** mögliche monatliche Rate inklusive 1% Tilgung

Stand 15.07.2025 / Konditionen freibleibend

Erläuterungen zu den oben gezeigten Hypothekenzinsen

Annahme zum Baufi-Top-Zins

Unser Beispiel zeigt die möglichen Konditionen für einen Immobilienkauf bei einem Darlehensbedarf von 200.000 €. Wir unterstellen dabei einen nachhaltigen Objektwert von mindestens 335.000 € und einen Tilgungssatz von 1,00 %. Die Sollzinsbindung dieses Darlehens beträgt 10 Jahre und die Annahme zur Berechnung unterstellt weiter die eigene Nutzung des Objektes als Wohnimmobilie, eine erstrangige Absicherung des Darlehens über eine Grundschuld sowie die Auszahlung in einer Summe. Eine einwandfreie Einkommenssituation, ein geregeltes Einkommen in einem ungekündigten Anstellungsverhältnis und eine insgesamt gute Bonität des Antragstellers werden ebenfalls vorausgesetzt.

- Nettodarlehensbetrag 200.000 EUR

- Beleihungswert: 335.000 EUR

- Sollzinsbindung 10 Jahre

- Tilgungssatz: 1,00%

- Auszahlung: 100%

- Sollzinssatz: 3.31%

- Effektiver Jahreszins: 3.36 %

- Rate, monatlich: 726,67 €

Da etwaige Gebühren und Auslagen (z.B. Teilauszahlungszuschläge, Grundbuchkosten) und sonstige Kosten, die der Darlehensnehmer im Zusammenhang mit der Finanzierung zu tragen hat, noch nicht detailliert bekannt sind, kann sich der effektive Jahreszins entsprechend erhöhen.

Unsere aktuellen Konditionen mit einer Zinsfestschreibung von 5 bis 20 Jahren erhalten Sie unter folgenden Voraussetzungen:

- Darlehenssumme ab 100.000 EUR

- Tilgungssatz mindestens 1%

- Beleihungswert unter 60%

- Absicherung des Darlehens über eine erstrangige Grundschuld

- Vermögens- und Einkommenssituation/Bonität des Darlehensnehmers - einwandfrei

Warum sehe ich keine exakte Rate?

Wenn man eine Finanzierung beantragt, werden verschiedene persönliche Umstände zur Ermittlung der sogenannten Bonität herangezogen. Diese Bonität ist ausschlaggebend dafür, welchen Zins die Bank anbietet. Diese Zins-Angebote können also recht unterschiedlich ausfallen. Daher können wir Ihnen nur eine gewisse Zins-Spanne anzeigen. Für die genaue Ermittlung Ihres persönlichen Zinssatzes benötigen wir weitere Informationen. Sie können hier eine genaue Berechnung anfordern.

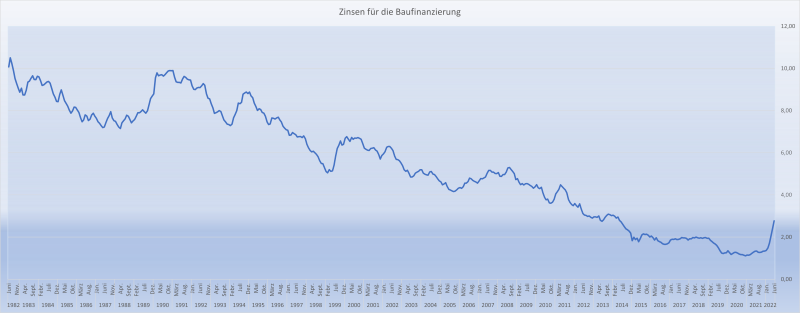

Quelle: Europäische Zentralbank (EZB) / Deutsche Bundesbank

| Gewünschte Finanzierungsart | Weitere Angaben | Ergebnis |

| Mit unserem Vergleich von über 650 Finanzierungspartnern (Banken, Versicherungen und Bausparkassen) erfahren Sie Ihren Zinssatz und erhalten eine maßgeschneiderte Finanzierung zu günstigen Konditionen. | ||

Und so funktioniert es:

|

||

Die Hypothekenzinsen beeinflussen die Baufinanzierung stärker, als es den meisten angehenden Darlehensnehmern bewusst ist. Sie haben Auswirkungen auf zwei entscheidende Bereiche.

- Finanzierungskosten: Je höher die Marktzinsen, desto teurer wird die Baufinanzierung. Entsprechend ist es vorteilhaft, zu einem möglichst niedrigen Zinssatz zu finanzieren.

- Maximaler Darlehensbetrag: Die Monatsrate setzt sich aus Tilgung und Zins zusammen. Höhere Bauzinsen führen zu einem höheren Zinsanteil, wodurch weniger Raum für die Tilgung bleibt. Entsprechend verringert sich der Maximalbetrag, den die Bank für die Finanzierung zur Verfügung stellt.

Gegenwärtige Hypothekenzinsen auf einen Blick

Im Feld der Baufinanzierung ändern sich die Zinsen täglich. Aktuelle Konditionen können Sie direkt unserer Zinstabelle entnehmen. Dort sehen Sie Zinssätze in Verbindung mit unterschiedlichen Zinsbindungen. Die Annahmen, auf deren Basis die Zinsberechnung erfolgt ist, befinden sich unterhalb der Tabelle.

Je nach Vorhaben und Bonität variieren die Zinssätze verschiedener Finanzierungsangebote. Nutzen Sie unseren kostenfreien Service – gerne berechnen wir Ihre Zinskonditionen und werten aktuelle Zinssätze von über 600 Finanzierungspartnern aus.

Zinsentwicklung

Die Entwicklung an den Zinsmärkten ist schwer zu prognostizieren. Grund hierfür sind die zahlreichen Faktoren, die das Zinsgeschehen beeinflussen. Nachfolgend haben wir die wesentlichen Einflussgrößen für Sie erläutert.

Zinspolitik: Den mit Abstand größten Einfluss auf die Zinsentwicklung hat die Zinspolitik der Europäischen Zentralbank (EZB). Sie legt den Leitzins fest und steuert damit das Zinsniveau an den Märkten.

Bundesanleihen: Die Zins-Charts im Feld der Baufinanzierung gleichen den Charts von Bundesanleihen. Zwar stimmen sie nicht exakt überein, jedoch besteht eine starke Ähnlichkeit. In diesem Zusammenhang fällt auf, dass die Zinssätze der Bundesanleihen oft voraus sind. Sollten die Zinsen für Bundesanleihen und Pfandbriefe steigen, besteht eine hohe Wahrscheinlichkeit, dass sich die Hypothekenzinsen in der nachfolgenden Zeit ähnlich entwickeln.

Wirtschaftliche Situation: Die Zinspolitik der EZB wird stark vom Konjunkturgeschehen geprägt. Eine der Aufgaben der EZB ist es, die Wirtschaft innerhalb der EU zu stützen. Insbesondere in Zeiten einer schwachen Konjunktur oder gar einer Rezession ist es üblich, den EZB-Leitzins zu senken, um so die Finanzierungskosten im Wirtschaftssektor zu verringern und für einen Stimulus zu sorgen. Sollte die Konjunktur überhitzen, kann die Zentralbank der Entwicklung mit einer Zinserhöhung entgegenwirken.

Nachfrage nach Darlehen: Weil die Zinsen in erster Linie von der EZB gesteuert werden, ist der Einfluss von Angebot und Nachfrage nicht ganz so groß. Auf einem kleinen Niveau macht sich die Nachfrage nach Immobiliendarlehen dennoch bemerkbar. Sie beeinflusst nämlich den Wettbewerb, der zwischen den Darlehensgebern besteht. In Zeiten einer geringen Nachfrage nach Baufinanzierungen sind die Banken eher dazu bereit, ihre Margen abzusenken und damit das Geschäft anzukurbeln.

Besondere Ereignisse: Die Geschichte lehrt uns, dass unvorhersehbare Ereignisse ebenfalls großen Einfluss auf die Zinsentwicklung haben können. Dies trifft besonders für plötzlich auftretende Krisen zu, wie beispielsweise hervorgerufen durch die Corona-Pandemie. Derartige Ereignisse sind selten, können das Zinsniveau jedoch stark verändern.

Konditionsvergleich und MachbarkeitSie möchten mehr darüber erfahren, wie viel Geld Ihnen die Banken zur Baufinanzierung zur Verfügung stellen? Nutzen Sie unseren Vergleich, ganz unverbindlich ermitteln wir Ihren finanziellen Rahmen. |

FAQ

Wie werden sich die Hypothekenzinsen entwickeln?

Hundertprozentig zuverlässige Zinsprognosen gibt es nicht. Niemand kann die Zinsentwicklung vorhersehen und somit genaue Aussagen treffen. Dies gilt auch für uns, weshalb wir an dieser Stelle keine Prognose zur Entwicklung der Hypothekenzinsen abgeben können.

Soll ich die Entwicklung der Zinsen abwarten oder gleich finanzieren?

Da sich die Zinsen nicht mit absoluter Sicherheit vorhersagen lassen, ist dies keine leichte Entscheidung. Relevant ist vor allem die Frage, bis zu welchem Zeitpunkt das Immobiliendarlehen benötigt wird. Je eher die Finanzierung stehen muss, desto zeitnaher sollten die Zinsen festgemacht werden.

Wie lassen sich dann günstige Bauzinsen sichern?

Es gibt verschiedene Strategien zur Zinssicherung. Welche sich empfiehlt, hängt vom jeweiligen Einzelfall ab. Wer zeitnah eine Baufinanzierung für seine Immobilie abschließen möchte, sollte sich auf den Zinsvergleich konzentrieren.

Die Praxis zeigt, dass die Zinssätze im Feld der Bauzinsen je nach Bank erheblich schwanken. Wer voreilig eine Finanzierung bei der Hausbank unterzeichnet, riskiert einen unnötig hohen Zinssatz, der zu entsprechenden Zinskosten führt. Besser ist es, sich per Zinsvergleich Gewissheit zu verschaffen. Hierbei leisten wir gerne Unterstützung, immerhin können wir aktuelle Darlehenskonditionen von über 600 Finanzierungspartnern auswerten.

Sollte keine Eile bestehen bzw. die Finanzierung erst in einigen Jahren geplant sein, können sich alternative Instrumente der Zinssicherung empfehlen. Ein Klassiker ist der Bausparvertrag. Die im Vertrag vereinbarten Konditionen sind fest vereinbart. Es spielt dann keine Rolle mehr, wie sich die Zinsen entwickeln. Sollten die Hypothekenzinsen in der Zwischenzeit fallen, kann es jedoch sinnvoll sein, das Bauspardarlehen nicht aufzunehmen und sich stattdessen das Guthaben auszahlen zu lassen und ein klassisches Annuitätendarlehen aufzunehmen.

Wie kann ich mich gegen steigende Marktzinsen absichern?

Die meisten Immobiliendarlehen sind an eine Zinsbindung gekoppelt, d.h. der Zinssatz läuft nach Ablauf dieses Zeitraums aus. Damit geht ein Zinsrisiko einher: Sollten die Zinsmärkte in der Zwischenzeit gestiegen sein, droht bei der Anschlussfinanzierung eine Verteuerung. In Extremfällen kann sie die gesamte Finanzierung gefährden.

Besonders wenn Finanzierungen mit einer niedrigen Tilgung starten, empfiehlt sich in den meisten Fällen die Vereinbarung einer langen Sollzinsbindung. So können Darlehensnehmer über einen langen Zeitraum hinweg tilgen und den Restschuldbetrag verringern, ohne dabei einen Zinsanstieg fürchten zu müssen.

Welche Möglichkeiten haben Anschlussfinanzierer?

Bei der Anschlussfinanzierung ist entscheidend, wie sich die Hypothekenzinsen seit Beginn der Zinsbindung entwickelt haben. Sollten sie in der Zwischenzeit deutlich fallen, kann ein Forwarddarlehen eine attraktive Option sein. Damit ist es möglich, sich den Zinssatz für die spätere Anschlussfinanzierung schon mehrere Jahre im Voraus zu sichern.

Konditionsvergleich und MachbarkeitSie möchten mehr darüber erfahren, wie viel Geld Ihnen die Banken zur Baufinanzierung zur Verfügung stellen? Nutzen Sie unseren Vergleich, ganz unverbindlich ermitteln wir Ihren finanziellen Rahmen. |